Вначале хотелось озаглавить статью “форекс индикаторы 100 процент точность“, но это утверждение является ложным. Однако не все так плохо, как может показаться на первый взгляд. Приготовьтесь к чтению, далее очень много буковок и полезной информации.

Содержание

Что такое индикаторы и зачем они нужны в трейдинге?

В трейдинге индикаторы – это математические формулы, которые используются для анализа ценовой динамики рынка и помогают трейдерам в принятии решений о покупке или продаже активов. Они используются для отображения различных аспектов цены и объема на графике, чтобы помочь трейдерам понять, как рынок движется и определить его возможные направления.

Во многих случаях индикаторы используются в сочетании друг с другом, чтобы предоставить более полную картину рынка и принять лучшие решения в торговле. Они также могут помочь трейдерам определить точки входа и выхода из рынка, управлять рисками и установить уровни стоп-лосса и тейк-профита.

Какие виды индикаторов существуют?

Форекс индикаторы могут быть как трендовыми, так и осцилляторными, и могут использоваться для анализа различных временных интервалов, начиная от минутных до месячных графиков. Они могут помочь трейдерам увидеть скрытые тенденции рынка, выявить перекупленность или перепроданность, определить уровни поддержки и сопротивления, а также дать представление о текущей волатильности рынка.

Как выбрать индикаторы для своей торговой стратегии?

Почему не все индикаторы подходят для всех трейдеров?

Не все индикаторы подходят для всех трейдеров, потому что каждый трейдер имеет свой индивидуальный подход к торговле, который зависит от его личных целей, стиля торговли, уровня опыта, рисковых настроений и многих других факторов.

Например, один трейдер может предпочитать более долгосрочную торговлю и использовать трендовые индикаторы, такие как скользящие средние, чтобы определить направление тренда. В то же время другой трейдер может предпочитать краткосрочную торговлю и использовать осцилляторные индикаторы, такие как RSI или стохастик, чтобы определить перекупленность и перепроданность рынка.

Кроме того, индикаторы имеют свои сильные и слабые стороны, и некоторые из них могут работать лучше на определенных рынках, чем на других. Например, индикаторы, которые работают хорошо на рынке Форекс, могут не давать таких же результатов на рынке акций или фьючерсов.

Как определить свои потребности и цели в торговле, чтобы выбрать подходящие индикаторы?

Определение своих потребностей и целей в торговле – это важный шаг при выборе индикаторов, которые наилучшим образом подходят для вашей торговой стратегии. Для этого можно выполнить несколько шагов:

- Определите свой стиль торговли. Выберите, хотите ли вы торговать долгосрочно или краткосрочно, и определите свои предпочтения в отношении активов (валюты, акции, фьючерсы и т.д.).

- Определите свой уровень опыта и знаний в трейдинге. Если вы новичок, вам может потребоваться индикатор, который будет более прост в использовании и понимании.

- Определите свои цели в торговле. Хотите ли вы заработать стабильный доход, защитить свой капитал или получить максимальную прибыль? В зависимости от ваших целей, вы можете выбрать индикаторы, которые лучше подходят для рискованной или консервативной стратегии.

- Определите свои риски. Определите, сколько вы готовы рисковать, и выберите программы, которые помогут вам управлять рисками.

- Изучите различные типы индикаторов и их принцип работы. Существует множество индикаторов, которые могут помочь вам в трейдинге, и каждый из них работает по-разному. Изучите основы работы наиболее популярных индикаторов, чтобы определить, какие из них могут подойти для ваших потребностей.

Лучшие индикаторы форекс для трейдинга.

Существует множество индикаторов, которые помогают трейдерам принимать решения о входе и выходе на рынок. Рассмотрим наиболее эффективные и популярные индикаторы для трейдинга:

- Скользящие средние (Moving Averages) – индикаторы, которые показывают среднее значение цен за определенный период. Используются для определения тренда на рынке.

- Индикатор относительной силы (Relative Strength Index, RSI) – помогает определить, насколько перекуплен или перепродан рынок и предсказать возможный разворот цен.

- Стохастический осциллятор (Stochastic Oscillator) – используется для определения момента, когда рынок находится в перекупленном или перепроданном состоянии и может произойти разворот цен.

- Индикатор Bollinger Bands – отображает диапазон цен и помогает определить моменты, когда цены находятся вне обычного диапазона.

- MACD (Moving Average Convergence Divergence) – помогает определить направление тренда и показывает сигналы о покупке и продаже.

- ADX (Average Directional Index) – показывает силу тренда и помогает определить, насколько сильно цены движутся в определенном направлении.

- Индикатор Parabolic SAR – показывает направление тренда и помогает подтягивать стоплосс.

- Fibonacci Retracement (Уровни Фибоначчи)- используется для определения уровней поддержки и сопротивления на основе чисел Фибоначчи.

- Индикатор объема (Volume Indicator) – показывает объем торгов и помогает определить, насколько сильно участники рынка верят в текущее направление цен.

- Индикатор Parabolic SAR – помогает определить момент, когда тренд изменится.

- Индикатор Ichimoku (Ишимоку) – отображает несколько уровней поддержки и сопротивления, а также помогает определить текущий тренд на рынке.

- Индикатор количественного анализа – на основе статистики движений помогает находить точки разворота.

Скользящие средние (Moving Averages).

Скользящие средние являются одним из самых популярных индикаторов в трейдинге и могут использоваться для поиска точки входа на рынок. Вот несколько способов, как их можно использовать:

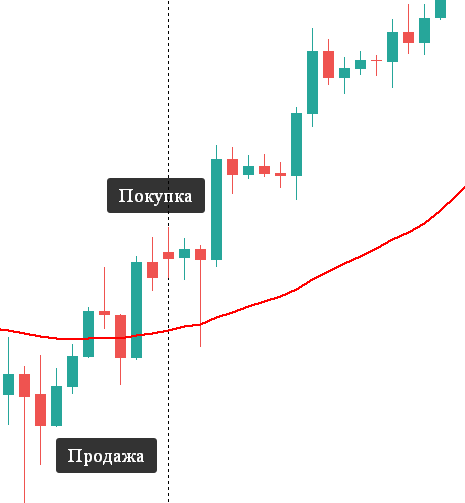

Пересечение цены со скользящей средней: когда цена закрывается выше скользящей средней, это может быть сигналом на покупку, а когда цена закрывается ниже скользящей средней, это может быть сигналом на продажу.

Пересечение скользящих средних: когда более короткий период скользящей средней пересекает более длинный период скользящей средней сверху вниз, это может быть сигналом на продажу. А когда более короткий период скользящей средней пересекает более длинный период скользящей средней снизу вверх, это может быть сигналом на покупку.

Использование скользящих средних в качестве уровней поддержки и сопротивления: если цена приближается к скользящей средней, это может быть уровнем поддержки или сопротивления, что может быть использовано для принятия решения о входе или выходе из позиции.

Индикатор относительной силы (Relative Strength Index, RSI)

Индикатор относительной силы (Relative Strength Index, RSI) – это популярный технический индикатор, который используется для определения перекупленности или перепроданности актива. RSI измеряет относительную силу цен, сравнивая размеры средних повышений и понижений цен за определенный период времени.

RSI измеряет изменения цены актива и сравнивает размеры средних повышений и понижений цен за определенный период времени, по умолчанию это 14 дней. Индикатор RSI имеет диапазон от 0 до 100. Если RSI находится выше 70, то считается, что актив перекуплен, и вероятно, цена начнет падать. Если RSI находится ниже 30, то считается, что актив перепродан, и вероятно, цена начнет расти.

Стохастический осциллятор (Stochastic Oscillator) – Стохастик.

Стохастический осциллятор (Stochastic Oscillator) – это технический индикатор, который используется для определения возможных разворотов тренда на финансовых рынках.

Он основывается на предположении, что цены закрываются близко к верхней границе своего дневного диапазона в периоде бычьего тренда, и близко к нижней границе в периоде медвежьего тренда. Осциллятор измеряет расстояние от текущей цены закрытия до максимума или минимума за определенный период времени.

Стохастический осциллятор имеет две линии: %K и %D. Линия %K отображает текущее положение цены в диапазоне между максимумом и минимумом за период времени, и выражается в процентах. Линия %D представляет собой скользящую среднюю линию %K, которая обычно используется для определения тренда.

Использование стохастического осциллятора в трейдинге.

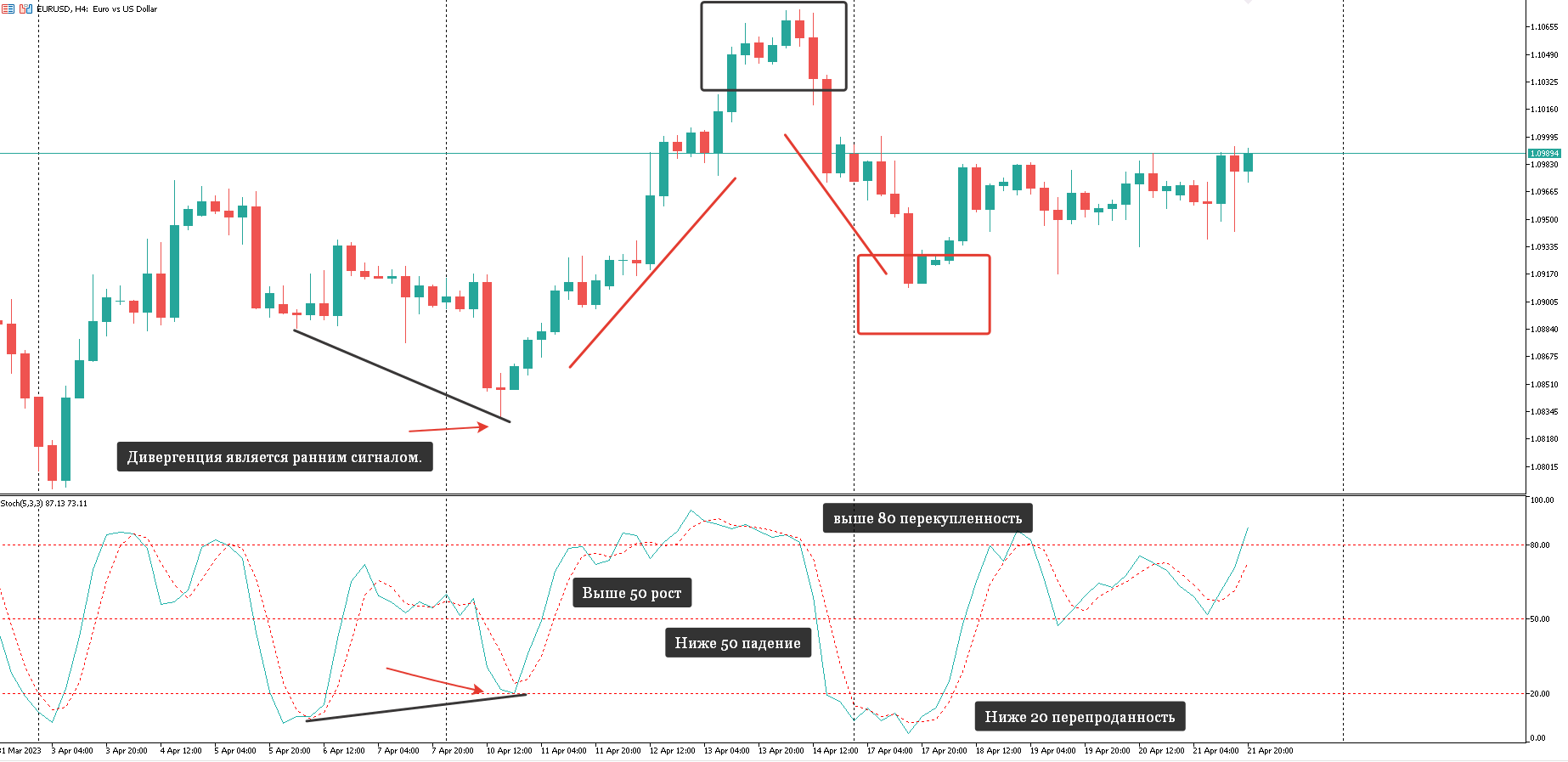

- Определение перекупленности и перепроданности: когда линии %K и %D достигают уровня 80 или выше, цена считается перекупленной, и это может быть сигналом к продаже. Если линии достигают уровня 20 или ниже, цена считается перепроданной, и это может быть сигналом к покупке.

- Определение тренда: если линии %K и %D находятся выше 50, это может сигнализировать о бычьем тренде, а если они находятся ниже 50, это может сигнализировать о медвежьем тренде.

- Поиск дивергенций: дивергенция между ценой и стохастическим осциллятором может сигнализировать о возможном развороте тренда.

Индикатор Bollinger Bands.

Использование индикатора Bollinger Bands в трейдинге может быть очень полезным. Вот несколько способов использования этого индикатора:

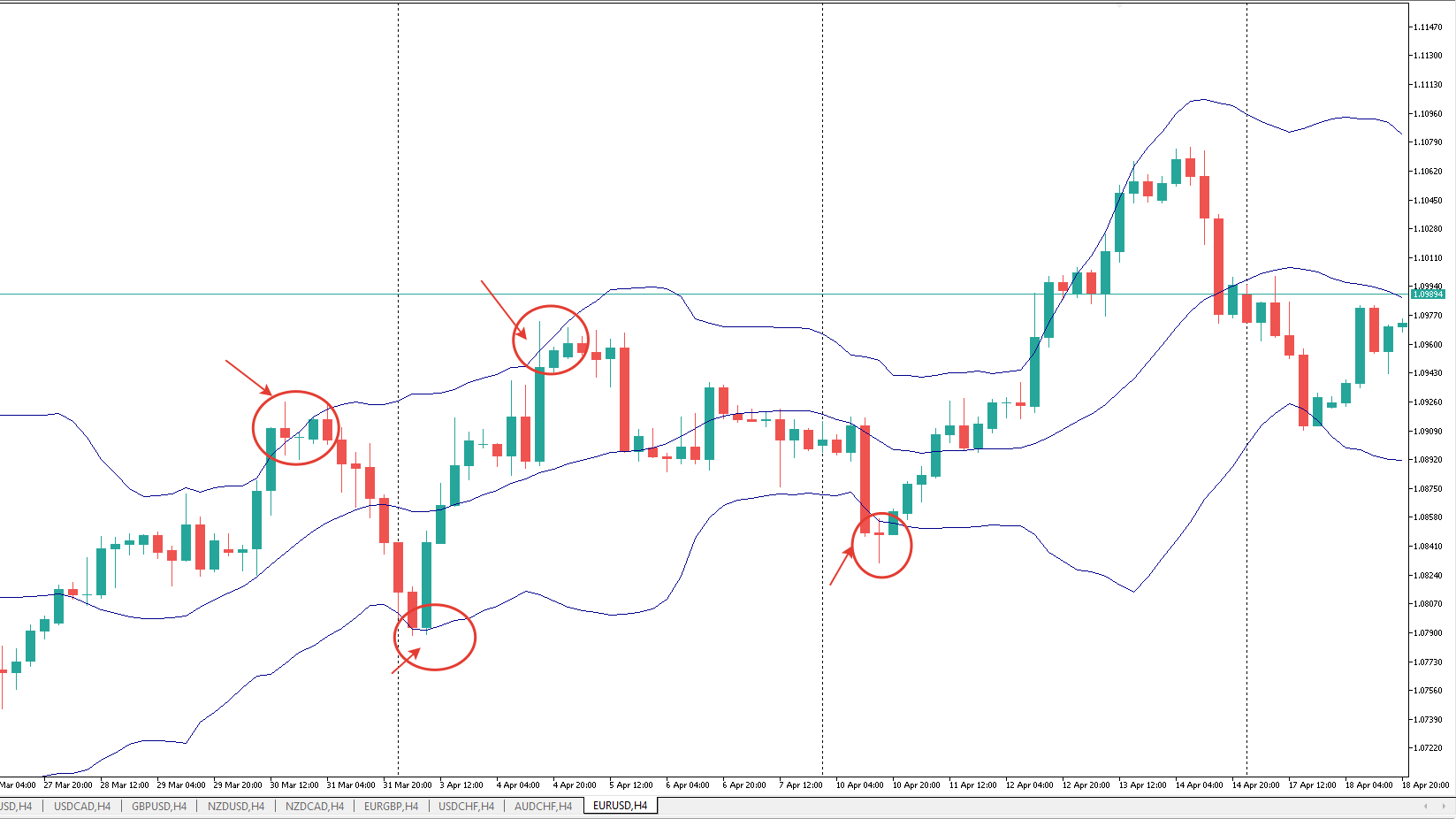

- Определение текущей волатильности рынка: Ширина полос Bollinger Bands показывает текущую волатильность рынка. Чем шире полосы, тем выше волатильность, и наоборот. Трейдеры могут использовать эту информацию для анализа риска и принятия решений.

- Определение границ ценового канала: Bollinger Bands также позволяют определить границы ценового канала. Средняя полоса является скользящей средней, которая отображает текущую цену на рынке. Верхняя и нижняя полосы представляют собой стандартное отклонение от средней полосы. Трейдеры могут использовать эти границы для определения точек входа и выхода из позиции.

- Определение периодов перекупленности и перепроданности: Если цена на рынке находится на верхней полосе, это может указывать на период перекупленности, то есть период, когда цена выше ее справедливой цены. Если цена находится на нижней полосе, это может указывать на период перепроданности, когда цена ниже ее справедливой цены. Трейдеры могут использовать эту информацию для принятия решений о входе и выходе из позиции.

- Использование сигналов пересечения полос: Когда цена пересекает верхнюю или нижнюю полосу, это может быть сигналом о начале нового тренда или развороте текущего тренда. Трейдеры могут использовать этот сигнал для принятия решений о входе и выходе из позиции.

MACD (Moving Average Convergence Divergence)

MACD (Moving Average Convergence Divergence) – это индикатор, который используется для определения изменения тренда, его силы и направления. Он основывается на разности между двумя скользящими средними цен на заданном периоде.

Как использовать MACD в трейдинге?

- Определение направления тренда: Положительные значения MACD указывают на возрастающий тренд, а отрицательные значения – на падающий. Таким образом, трейдеры могут использовать MACD для определения направления тренда.

- Определение перекупленности/перепроданности: Когда MACD находится выше своей средней линии, то рынок считается перекупленным, и возможно возникновение коррекции вниз. Когда MACD находится ниже своей средней линии, то рынок считается перепроданным, и возможно возникновение коррекции вверх.

- Определение сигналов на покупку/продажу: Когда MACD пересекает свою сигнальную линию вверх, это считается сигналом на покупку. Когда MACD пересекает свою сигнальную линию вниз, это считается сигналом на продажу.

- Определение дивергенций: Дивергенция возникает, когда движение цены и индикатора MACD идут в разные направления. Дивергенции могут использоваться для предсказания разворотов тренда.

Индикатор ADX (Average Directional Index)

Индикатор ADX (Average Directional Index) является техническим индикатором, который используется для измерения силы тренда на рынке. ADX показывает, насколько сильный и прочный тренд на рынке и помогает трейдерам определить, когда тренд укрепляется или ослабевает. Индикатор ADX включает в себя линии, которые изменяются от 0 до 100.

Когда линия ADX поднимается выше 25, это обычно сигнализирует о наличии тренда на рынке. Когда ADX находится выше 50, это указывает на сильный тренд. Если ADX находится ниже 20, то это указывает на отсутствие тренда или на период бокового движения рынка.

Одним из способов использования индикатора ADX является поиск входа в рынок в направлении сильного тренда. Если ADX находится выше 50 и продолжает расти, то это может быть сигналом для входа в рынок в направлении тренда.

Также индикатор ADX может использоваться для определения момента выхода из рынка. Если ADX начинает падать после достижения пика, то это может быть сигналом для выхода из рынка.

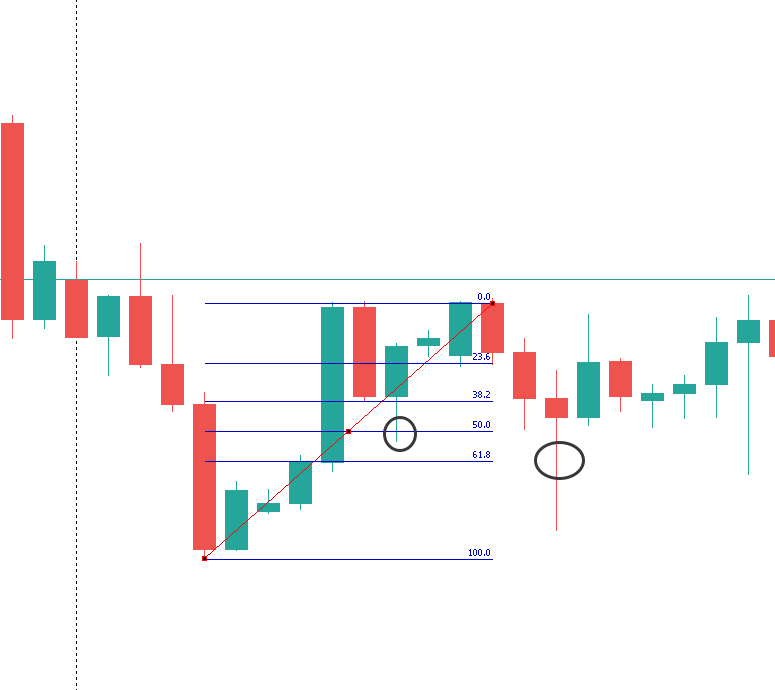

Индикатор Fibonacci Retracement

Индикатор Fibonacci Retracement – это один из самых популярных инструментов технического анализа, который используется для определения уровней поддержки и сопротивления на рынке. Индикатор основан на числах Фибоначчи и помогает трейдерам определить, куда цена может двигаться после того, как рынок испытал сильное движение.

Как работает индикатор Fibonacci Retracement?

Индикатор состоит из горизонтальных линий, которые отображают уровни, на которых цена может изменить направление после коррекции. Эти уровни являются процентными значениями относительно предыдущего движения цены и определяются путем применения математических расчетов на основе чисел Фибоначчи.

На графике индикатора Fibonacci Retracement вы можете увидеть несколько уровней, таких как 23.6%, 38.2%, 50%, 61.8% и 100%. Уровень 50% не является числом Фибоначчи, но также является важным уровнем.

Как использовать индикатор Fibonacci Retracement для принятия решений?

Индикатор Fibonacci Retracement используется трейдерами для определения точек входа и выхода на рынок. Если цена движется вверх или вниз и затем испытывает коррекцию, трейдер может использовать уровни Fibonacci Retracement, чтобы определить, на каком уровне цена может отскочить и продолжить движение в том же направлении.

Например, если цена актива начинает движение вверх и затем испытывает коррекцию вниз, трейдер может использовать уровни Fibonacci Retracement для определения, где цена может отскочить и продолжить движение вверх. Трейдер может установить ордер на покупку на уровне 50% или 61,8%, если цена достигнет этих уровней, что может представлять возможность получить прибыль при последующем движении цены вверх.

Как правильно построить Fibonacci Retracement?

Существуют разные подходы к построению уровней Фибоначчи, но наиболее распространенным является следующий метод:

- Определите направление тренда на графике. Если тренд восходящий, то начните отсчет уровней Фибоначчи от минимума, если тренд нисходящий, то от максимума.

- Найдите две точки на графике: первая точка – начало отсчета (0), вторая точка – конец отсчета (100). Начало и конец отсчета зависят от выбранного тренда.

- Проведите линию от первой точки до второй точки на графике. Эта линия и будет базовой линией Фибоначчи. В терминалах и аналитических платформах для технического анализа есть уже встроенный инструмент для построения уровней Фибоначчи. Обычно по умолчанию настроены уровни 0%, 23.6%, 38.2%, 50%, 61.8%, 78.6% и 100%.

- Используйте полученные уровни Фибоначчи для определения зон поддержки и сопротивления на графике, а также для принятия решений о входе или выходе из рынка.

Отмечать уровни Фибоначчи можно как от 0% до 100%, так и от 100% до 0%. Это зависит от того, какой тренд был выбран для начала отсчета. Однако наиболее распространенным методом является построение уровней от минимума до максимума восходящего тренда и от максимума до минимума нисходящего тренда.

Индикатор объема (Volume Indicator).

Индикатор объема (Volume Indicator) – это инструмент, используемый для оценки силы и направления тренда на основе объема торгов на рынке.

Он может помочь трейдерам выявлять изменения в объемах торгов и, следовательно, понимать, какое направление движения цены наиболее вероятно. Индикатор объема используется в основном для фьючерсов и других биржевых товаров, но также может быть полезен для торговли на форексе.

Как работает индикатор объема?

Индикатор объема сравнивает текущий объем торгов с предыдущими значениями и определяет, является ли объем настоящим или нет. Если текущий объем значительно выше, чем предыдущий, это может указывать на усиление тренда. Если текущий объем значительно ниже, чем предыдущий, это может указывать на слабость тренда.

Как использовать индикатор объема для торговли?

Индикатор объема может быть использован в сочетании с другими индикаторами для того, чтобы подтвердить тренд или для того, чтобы определить точки входа и выхода из рынка. Например, если цена движется вверх, а объем торгов также растет, это может указывать на сильный тренд вверх. Если цена движется вверх, а объем торгов падает, это может указывать на то, что тренд становится слабее.

Индикатор объема также может использоваться для того, чтобы определить точки разворота тренда. Если цена продолжает двигаться вверх, но объем торгов падает, это может указывать на то, что тренд может закончиться и начаться разворот. Если цена движется вниз, а объем торгов растет, это может указывать на то, что тренд вниз может продолжиться.

Индикатор Parabolic SAR

Индикатор Parabolic SAR (Stop and Reverse) – это технический индикатор, который помогает трейдерам определять точки входа и выхода из рынка. Индикатор использует ценовую и временную информацию, чтобы определить точки разворота тренда на рынке.

Как работает индикатор Parabolic SAR?

Индикатор Parabolic SAR отображается на графике в виде точек, расположенных выше или ниже цены, в зависимости от направления тренда. Если тренд на рынке является восходящим, точки будут располагаться под ценой, если же тренд нисходящий – точки будут располагаться над ценой. При смене направления тренда точки индикатора перескакивают на противоположную сторону цены, указывая на изменение направления движения цены.

Как использовать индикатор Parabolic SAR в трейдинге?

Индикатор Parabolic SAR может использоваться для определения точек входа и выхода из рынка. Если тренд на рынке восходящий и точки индикатора расположены под ценой, это может указывать на то, что цены будут продолжать расти. Трейдер может решить открыть длинную позицию (buy) и закрыть ее при следующем перескоке точек индикатора на противоположную сторону цены. Аналогично, если тренд на рынке нисходящий и точки индикатора расположены над ценой, это может указывать на то, что цены будут продолжать падать. Трейдер может решить открыть короткую позицию (sell) и закрыть ее при следующем перескоке точек индикатора на противоположную сторону цены.

Часто параболик используют для сопровождения позиций и установки стоп-лоссов. Когда тренд на рынке достигает определенного уровня, параболик перестает следовать за ценой и меняет свое положение, сигнализируя об окончании тренда и возможном развороте цены. Это позволяет трейдерам закрыть свои позиции и зафиксировать прибыль или установить новые стоп-лоссы для защиты от потерь.

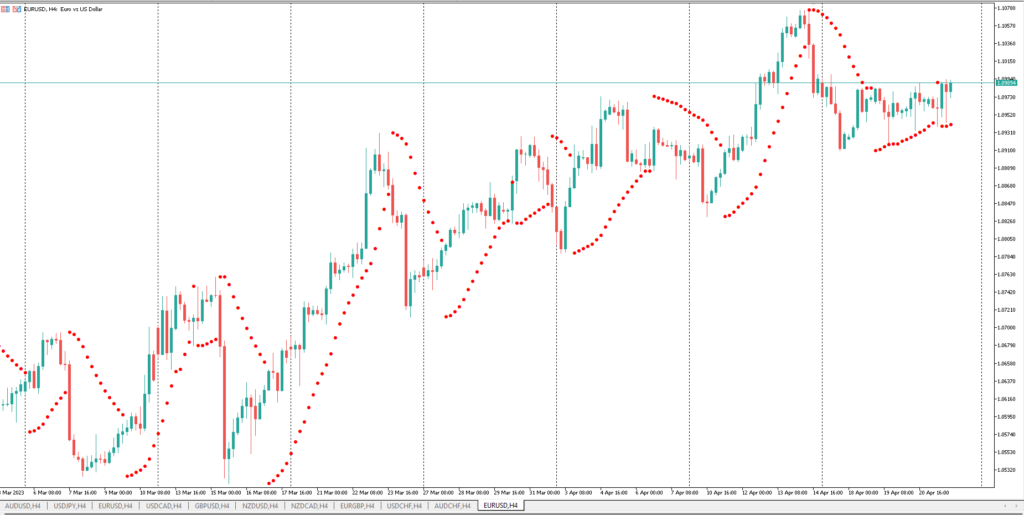

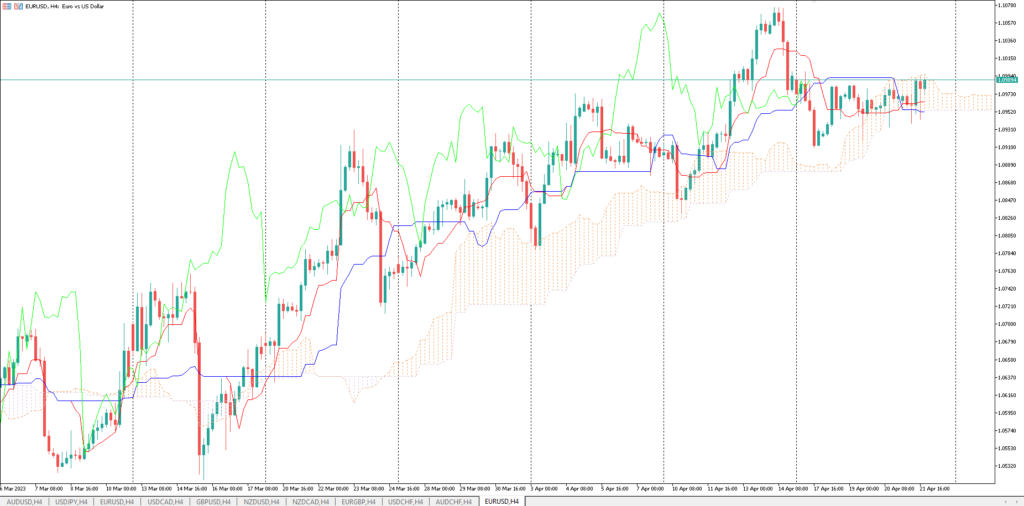

Индикатор Ichimoku (Ишимоку).

Индикатор Ишимоку (Ichimoku) был разработан японским журналистом Гоичи Хосода в 1930-х годах. Это один из наиболее популярных индикаторов на Форексе, который представляет собой комплексный индикатор, объединяющий в себе несколько линий.

Среди основных компонентов индикатора Ишимоку можно выделить следующие:

- Tenkan-sen (линия основной конвергенции) – вычисляется как среднее значение максимальной и минимальной цены за последние 9 периодов. Она используется для определения текущего тренда и уровня поддержки и сопротивления.

- Kijun-sen (линия ведущего сигнала) – вычисляется как среднее значение максимальной и минимальной цены за последние 26 периодов. Она используется для определения силы текущего тренда и уровня поддержки и сопротивления.

- Senkou Span A (Up Kumo) и Senkou Span B (Down Kumo). Облако Ишимоку – образованы двумя линиями, которые вычисляются на основе среднего значения Tenkan-sen и Kijun-sen, сдвинутых вперед на 26 периодов. Облако Ишимоку используется для определения текущего тренда и уровня поддержки и сопротивления.

- Chikou Span (отставание) – вычисляется как цена закрытия, сдвинутая назад на 26 периодов. Она используется для подтверждения текущего тренда и для определения уровней поддержки и сопротивления.

Как использовать индикатор Ишимоку в трейдинге?

Индикатор Ишимоку используется для определения тренда, уровней поддержки и сопротивления, а также для определения точек входа и выхода из позиций. Например, когда линия Tenkan-sen пересекает линию Kijun-sen снизу вверх, это может быть сигналом на покупку. Если же линия Tenkan-sen пересекает линию Kijun-sen сверху вниз, это может быть сигналом на продажу.

Также, когда цена пересекает облако Ишимоку снизу вверх, это может быть сигналом на покупку, а когда цена пересекает облако Ишимоку сверху вниз, это может быть сигналом на продажу.

Рекомендации по использованию индикаторов.

Как избежать перегрузки информацией и сохранить простоту в торговле?

Использование индикаторов может быть очень полезным для трейдера, но при этом важно избежать перегрузки информацией и сохранить простоту в торговле. Для этого можно следовать следующим рекомендациям:

- Используйте только несколько индикаторов, которые наиболее подходят для вашего стиля торговли и торговой стратегии. Использование слишком многих индикаторов может привести к перегрузке информацией и затруднить принятие решений.

- Не используйте индикаторы только по одиночке. Комбинация нескольких индикаторов может дать более точные сигналы и более точное понимание рынка.

- Не забывайте про основы технического анализа и ценовое действие. Индикаторы должны быть использованы вместе с другими аспектами анализа рынка.

- Не полагайтесь на индикаторы полностью. Индикаторы могут быть инструментом для подтверждения ваших решений, но не должны быть единственным фактором в принятии решения.

- Тестируйте индикаторы на исторических данных. Это поможет вам понять, как индикатор работает и как лучше всего его использовать в реальном времени.

- Изучайте каждый индикатор, который вы используете. Понимание, как работает индикатор, позволит вам лучше применять его в торговле и получать более точные результаты.

- Не забывайте о риске и управлении капиталом. Использование индикаторов не гарантирует прибыль, поэтому важно управлять своим капиталом и риском, чтобы избежать потерь.

Следуя этим рекомендациям, вы можете использовать индикаторы в своей торговой стратегии и сохранить простоту в торговле, избегая перегрузки информацией.

Как сочетать различные индикаторы и как определять их оптимальные параметры?

Комбинирование различных индикаторов – это обычная практика в торговле на Форекс, которая может помочь улучшить точность и эффективность прогнозирования ценовых движений на рынке. Однако, не все индикаторы подходят для комбинирования между собой, и не все их параметры будут оптимальными для данной торговой стратегии. Рассмотрим несколько рекомендаций по сочетанию индикаторов и определению их параметров:

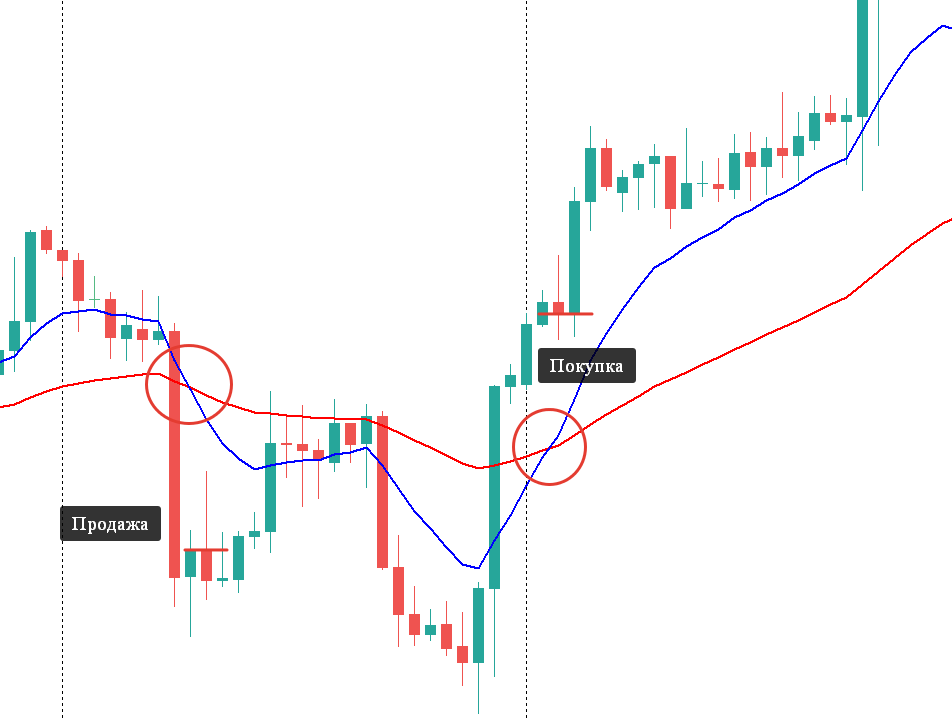

- Начните с выбора двух-трех основных индикаторов, которые наиболее подходят для вашей торговой стратегии. Например, можно комбинировать индикаторы скользящих средних и стохастический осциллятор для определения точки входа в позицию.

- Изучите свойства каждого индикатора и определите, как они могут взаимодействовать друг с другом. Например, если индикатор скользящих средних указывает на тренд на рынке в одном направлении, то стохастический осциллятор может использоваться для определения времени входа в позицию в соответствии с этим направлением.

- Тестируйте сочетания различных индикаторов и их параметров на исторических данных, чтобы определить, какие из них наиболее эффективны для вашей торговой стратегии.

- Убедитесь, что выбранные индикаторы не дублируют друг друга, чтобы избежать перегрузки информацией. Иногда индикаторы могут давать противоречивые сигналы, поэтому следует выбирать индикаторы, которые дополняют друг друга.

- Изучайте новые индикаторы и их параметры, чтобы улучшить свою торговую стратегию, но не забывайте, что индикаторы являются всего лишь инструментом, а не гарантией успеха на рынке.

Как использовать индикаторы для управления рисками и увеличения прибыли?

Индикаторы могут быть полезны не только для определения точек входа и выхода на рынок, но и для управления рисками и увеличения прибыли в торговле на Форекс.

Для управления рисками можно использовать индикаторы, которые помогут определить уровни стоп-лоссов и тейк-профитов. Например, скользящие средние могут использоваться для определения уровней поддержки и сопротивления, что может помочь определить точки входа и выхода на рынок, а также установить уровни стоп-лоссов и тейк-профитов.

Также существуют специальные индикаторы, которые помогают определить уровни стоп-лоссов и тейк-профитов, например, ATR Trailing Stop. Он использует показатель истинного диапазона (Average True Range) для определения уровней стоп-лоссов и тейк-профитов, которые автоматически перемещаются в зависимости от изменения цены.

Для увеличения прибыли можно использовать индикаторы, которые помогают определить точки выхода из позиции. Например, индикатор MACD может помочь определить смену тренда, что может быть сигналом для закрытия позиции.

Однако, для управления рисками и увеличения прибыли, необходимо также правильно управлять своим капиталом и устанавливать правильные размеры позиций в соответствии с риском. Индикаторы могут быть только дополнительным инструментом для управления рисками и увеличения прибыли в торговле на Форекс.

Вместо заключения.

Для дальнейшего изучения и практического применения индикаторов в трейдинге, рекомендуется следующее:

- Изучение основ трейдинга и понимание рынка. Без понимания основ и принципов рынка, использование индикаторов может быть неэффективным.

- Изучение каждого индикатора отдельно. Необходимо понимать, как работает каждый индикатор, как он строится и каким образом его можно использовать в торговле.

- Практика на демо-счетах. Прежде чем использовать индикаторы на реальном счете, необходимо провести достаточное количество времени на демо-счетах, чтобы понимать, как индикаторы работают и как они могут использоваться в различных ситуациях на рынке.

- Комбинация нескольких индикаторов. Хорошо подобранная комбинация нескольких индикаторов может дать более точные и надежные сигналы для входа и выхода из рынка.

- Определение оптимальных параметров для каждого индикатора. Каждый индикатор имеет свои уникальные параметры, которые могут быть оптимизированы для лучшей производительности.

- Управление рисками. Использование индикаторов должно быть частью стратегии управления рисками. Необходимо устанавливать уровни стоп-лосс и тейк-профит на основе анализа рынка и сигналов индикаторов.

- Постоянное обучение. Рынок постоянно меняется, и трейдерам нужно постоянно обучаться новым инструментам и методам анализа, чтобы оставаться на вершине своей игры.

- Использование советников или экспертов. Существует множество экспертов и советников, которые могут помочь с анализом рынка и применением индикаторов в торговле.

С учетом вышеперечисленных рекомендаций, можно достичь более успешных результатов в торговле на форексе с использованием индикаторов.